「つみたてNISAをやるべきメリットとデメリットって正直どうなの?」「注意点を教えてほしい」

そんな人に向けてFP保有のくまお教授(@kumao__kumao)が実際にやってみたからわかったことも含めお伝えします。

この記事のポイント

つみたてNISAをやる上で必ず知っておきたい短所と長所を解説

積立NISAをやるべきメリット10つ

①感情に支配されずに取引できる

実際につみたてNISAをやったからこそわかったことが、感情に左右されずに投資ができることです。

なぜ感情の話をしているかと言うと、株式や投資信託を運用するにあたって重要なのはいかに理性的に取引するかが成績に大きく影響します。

投資にはこんな名言があります。

投機家にとって最大の敵は無知、欲、そして恐怖と希望の感情である。

ジェシー・リバモア

他にも感情を持ち込むことで失敗すると提言する有名投資家はたくさんいます。

投資は安いときに買い、高いときに売ることができれば資産を増やすことが出来ます。しかし焦ったり、変な欲が出てしまうと何故か反対の行動をしてしまうことがあります。

上昇相場をみていると、「もっと上がるんじゃないか。今買わないともう安くは買えないんじゃないか」

反対に下落相場をみていると「どこまでも下がってしまうんじゃないか。資産がなくなってしまう早く売らなければ」

のように考えてしまうことが想像以上に多いんです。

つみたてNISAは毎月(または毎日・毎週も選べる)決まった金額を積み立てていくので、相場がどうなろうと淡々と買い続けることができ、感情が入る余地が非常に少ないです。

②ドルコスト平均法が使える

一定金額の元手資金を使って、定期的に書い続けることをドルコスト平均法といいますが、これにはメリットがあります。

価格が高いときには購入数が減る一方で、安いときにはたくさん買うことができます。

たとえば毎月1,000円積み立てているとしましょう。

元々1口1,00円の価格の商品があった場合、10口購入することになります。

しかし翌月110円に値上がりしたら、9口しか購入できません。

反対に翌月90円に値下がりしたら、11口購入することが出来ます。

このように安いときにたくさん買い、高いときに購入量が減るので、平均購入単価を下げることができ投資を有利に進められますよ。

③本業や本来やるべきことに集中できる

これも実際にやってみてわかったことです。

つみたてNISAは一度設定してしまえばあとはたまに覗いたり、調整したりするくらいで手間がかからない投資方法です。

極端な話だと20年間丸々放置でも、投資は普通に成り立ちます。

だから本来時間を書けるべき本業や趣味、その他に本来時間をかけるべきことに割けられます。

投資のプロでもない限り、投資に時間を使える人なんて限られていますよね。

投資は時間をかければお金が比例して増えるかといえば、必ずしもそうではないと思います。

ある程度の水準まで学べば、あとは大差ないと思っています。

アクティブファンドとインデックスファンドの成績の差を見れば、それはよくわかるような気がしますよね。これはつまり投資の研究に時間をかけないインデックスファンドのほうが勝率が高いという意味です。

手間をかけず片手間で運用が出来る積立NISAは、投資を本業としない大勢の人たちには有効的な手段と言えます。

④購入時手数料が0円

商品を買うときに購入手数料がかかりません。

つみたてNISAとはの記事でも解説していますが、つみたてNISAは投資信託を運用する国の優遇策です。

普通に投資信託を買った場合は、購入手数料がかかることがあるのですが、積み立てNISAではかからないので気にする必要がありません。

⑤利益の税金が0円

買った銘柄で利益が出たら、20.315%の税金がかかるところをつみたてNISAだと0円になります。

たとえば100万円の投信が200万円に値上がりし売却したとします。

普通は100万円に対し20.315%の税金つまり、約20万円が引かれて利益が約80万円になってしまうんですよね。

でもつみたてNISAなら税金が引かれないのでまるまる200万円が受け取れます。

| 利益 | 税金 | 手取り | |

| つみたてNISAなし | 100万円 | 20万円 | 80万円 |

| つみたてNISAあり | 100万円 | 0万円 | 100万円 |

※税金と手取りはわかりやすいように小数点以下は除外し計算

⑥コストの安い商品に厳選されている

国が扱える投資信託にかなり厳しいルールを課しているため、基本的に質の高い商品に厳選されています。

投信を運用する維持費として必ずかかる信託報酬というものがあるんですけど、これが安いんです。

常にかかるコストですから安いに越したことはありません。

-

-

投資信託の信託報酬率とは!計算方法や目安・いつかかるかも解説

「信託報酬率とは?」 「なんとなくイメージできるけどイマイチ理解しきれてない」 という人に向けて書いています。 くまお教授実は私も投資を始めたばかりの頃は、全く意味わかっていませんでした。ほんと投資用 ...

続きを見る

⑦毎月100円から始められる

少資本で始められるというのがつみたてNISAの大きなメリットです。

銀行では毎月1,000円または1万円から、ネット証券では毎月100円からスタートできます。

自分の余裕資金に見合った金額でできるので、誰でも低いハードルで始めることが可能です。

反対に株式だと安い銘柄でも最低5〜10万円は必要です。高いものだと100万円以上ないと買えないものも。

⑧自動で積立になり手間がかからない

一度設定するとあとは毎月など銀行口座から引き落としがされます。

だから自分で買ったりする手間が一切ありません。

自動引落の貯金感覚で始めること出来ます。

皆さん本業がメインな方が普通でしょうから、投資にはなるべく時間をかけないほうが効率的に稼げますからね。

⑨いつでも引き出せる

解約料も基本的にかからずいつでも好きなときにやめることができます。

現金化も最短で数日以内には反映します。

手続きもネット上で完結するので、手間もほとんどかかりません。

いつかやめたいときが来る可能性もあるので、いつでも解除できるのは安心ですよね。

詳細は以下でまとめています。

-

-

つみたてNISAの売却(解約)と解除の方法と注意点【画面で解説】

「つみたてNISAは解約できる?」「費用はかかる?」「どうやってやるの?」 そんな方向けです。 答えを言うと可能ですし、方法は簡単です。 この記事ではFP保有のくまお教授(@kumao__kumao) ...

続きを見る

⑩長期投資のため利益を確保しやすい

投資信託は長期で一番無難な成果を出しやすい投資商品だと思っています。

世界経済は長い目でみると右肩上がりでずっと成長しています。

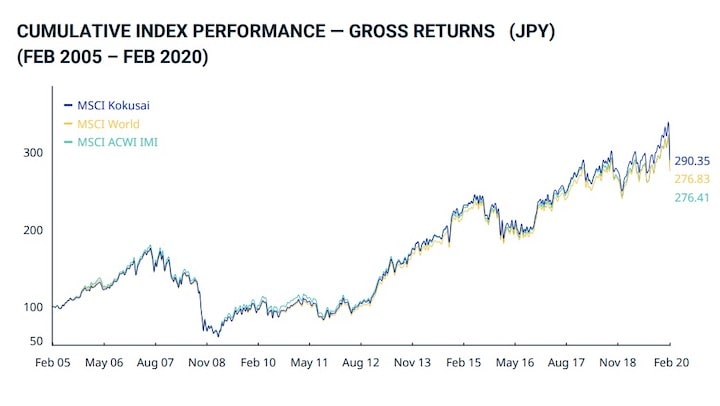

【引用】MSCI

短期的にはリーマンショックのような恐慌がありますが、10年20年という長い期間でみたときに利益がプラスになる確率は極めて高いと行っていいでしょう。

実際に私がよくおすすめしている先進国株式やS&P500米国株式といった指数に連動する投資信託は年平均7%ほどの成長を見せています。

ここでこれ以上書くと脱線するので、詳細は以下の記事を見てくださいね。

-

-

積立NISAおすすめ銘柄とファンド3選【今買うべき投資信託】

「積立NISAでおすすめの銘柄はなに?」 「どこのファンドの、どの投資信託を選べばいいかわからない」 という人に向けて書いています。 この記事では長期で投資する人を対象におすすめの銘柄を3つ絞ってお伝 ...

続きを見る

積立NISAのデメリットや注意点10個

メリットと比べてマニアックな要素が多いので、よくわからないところはこんなものもあるんだくらいで読み進めてくれて問題ないです。

YouTubeでも丁寧に解説しています。

①元本割れすることがある

これは積み立てNISAのデメリットというよりは投資全体の共通のデメリットです。

投資信託を運用するわけなので、プラスのときだけでなくマイナスのときもあります。

ただ10年20年でちゃんとした銘柄で運用すればかなりの確率でプラスになるので、あまり心配する必要はないでしょう。

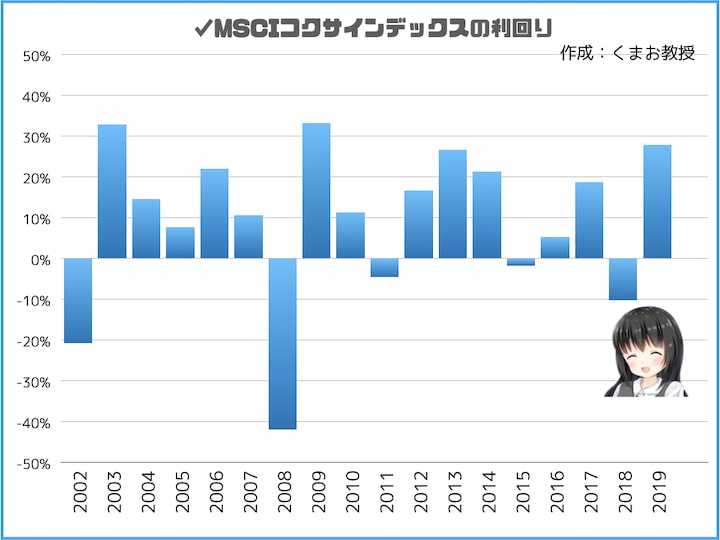

具体的に先進国株式に投資した場合、どれくらい利回りが上下するかグラフを作りました。

上記が先進国株式の指数となっているMSCIコクサイインデックスの年ごとのパフォーマンスです。

基本的にはプラスが多く上回っていますが、全ての年で黒字ではありません。

今後投資していく中でもマイナスになる年が必ずでてくるはずなので、一時的に赤字になることも覚悟しないといけないでしょう。

②金融機関による違いが大きい

積立NISAをどの金融機関で始めるかは、ちゃんと選ばないと後々後悔してしまうかもしれません。実際に大変な思いをしている人をけっこう見てきました。

ワンピースでも最初にゾロを仲間に選んだからこそ、いま麦わら一味は生き残っているといっていいでしょう。それくらい金融機関の選択も重要です。

金融機関によって提供サービスがかなり違います。

たとえば

- 商品数

- 変更の煩雑さ

が大きく違います。

商品数に関しては、金融機関Aでは商品数が3つだけで、金融機関Bでは100以上もあるというように、差がかなりあります。

しかも商品数が少ないところは信託報酬という、いわゆる投資信託の手数料がかなり高いことも多いので要注意です。

しっかりした投資信託を選ばないと、同じ金額を投資していても将来の資産に大きな差が生まれてしまうので、気をつかないといけません。

他には、変更の煩雑さという点でも金融機関によって変わります。

実店舗があるような金融機関とかだと重要な変更は窓口じゃないとできないものがあったりします。遠くに引越してしまったり、仕事の都合で窓口に行けない人は気をつけたほうがいいかもしれません。

ネット証券であればオンラインや電話、郵送などですべての手続が可能なので、便利です。

つみたてNISAは、1箇所しか金融機関を選べないので、一度会社の選択ミスしてしまうと後から買えるのは面倒になります。

最初にどこを選ぶかは非常に重要です。

わたしは楽天証券を一番オススメしています。

③別の口座から差し替えができない

積立NISA口座は普通に投資する口座、つまり一般口座や特定口座とは別に存在しています。

もし一般口座や特定口座に置いてある投資信託を積立NISAの口座に移管したいと思ってもできません。

反対に積立NISA口座に置いてある投資信託を、一般口座や特定口座に移すこともできないです。

それぞれが別に分けられているからです。

積立NISA以外もやっている人からすると、地味に不便です。

私は実際にやろうとしたことがあり、出来ませんでした。残念。

④別の金融機関に資産を移すことは出来ない

面倒ではありますけど、つみたてNISAをやる金融機関は、後から変更が可能です。

仮に金融機関Aから金融機関Bに仮に変更したとします。

しかし、そのとき元々の金融機関Aで持っていた資産は移行できません。以前の金融機関でずっと持ち続けることになります。

資金管理が面倒ですね。

実際にauカブコム証券ではこういった記述がありました。

Q.変更後、以前のつみたてNISA口座で保有している投資信託等はどうなりますか?

A.つみたてNISA口座で保有している投資信託等は引き続き元の金融機関で管理されます。また、ご売却は可能ですが、元の金融機関のつみたてNISA口座で新たにお買い付けすることはできません。

出典 auカブコム証券

⑤損益通算ができない

つみたてNISAでは損益通算が使えません。

損益通算というのは投資で損失が出たときに、利益が出た取引に対して相殺できる制度です。それによって利益が出た取引の税金を安くすることが出来ます。

わかりやすい例が幻冬舎であったので掲載します

たとえば、A証券会社で投資をして100万円の利益が出たとします。一方、B証券会社で投資をして100万円の損失が出たとします。通常であれば、この100万円は相殺されるため、この人が投資で得た収益はゼロ円という扱いで非課税になります。

しかし、NISA口座は相殺できません。仮に、損失を被ったB証券会社がNISA口座であれば、A証券会社の100万円の利益はそのままです。つまり、本来は投資で利益を得ていないのに、100万円に対して税金(203,150円)がかかるということです。

これは3年間適用されるので地味に助かる制度ですが、つみたてNISAにないのは少し残念です。

ただ結構上級者向けの方法なので、一般的な積立NISAユーザーからすると、大したデメリットにならないかもしれませんね。

⑥商品数が少ない

つみたてNISAは国の厳しい条件のくぐり抜けた銘柄しか取り扱えないので、どうしても選べる選択肢が減ります。

数が多いネット証券でさえも100〜150程度。

一方で日本に存在する投資信託は2,000本以上あります。

ただ数がある程度絞られているので迷わず選びやすいのと、手数料がぼったくりの悪徳商品がはじかれている点は魅力だと思います。

投資信託の詳細を知りたい方は以下の記事も呼んでみてください。

-

-

投資信託とは何か!仕組みを簡単にわかりやすく解説

「投資信託とは何かわかりやすく教えて」 「いまいちよくわからないから簡単に説明してほしい」 そんな人に向けて書いています(*´▽`*)❀ この記事では投資信託運用中でFP保有の私が解説しています。 こ ...

続きを見る

⑦非課税枠のリサイクルができない

積立NISAは非課税枠があるということを以前の動画でお伝えしました。

つまり出た利益に対して、税金がかからない優遇制度があります。

ただしこの非課税枠は一度使った年の分はリサイクル、つまり再利用ができません。

一度商品を売ったら非課税枠は復活しません。

具体的を出すと、今年に非課税枠が40万円あるうちの30万円分を投資したとしましょう。

そして同じ年にその30万円分を売却したとします。すると残りの非課税枠は10万円となります。

40万円に戻るわけではありません。

⑧非課税枠の繰越しができない

1年間のうち、非課税枠が余っても、来年に繰り越して使うことはできません。

たとえば今年30万円を投資したら、非課税枠は10万円余りますよね。

来年になったら非課税枠は50万円ではなく、40万円しか使えません。

だから資金に余裕がある人は非課税枠をいっぱい使ったほうが税金的には有利です。

しかし生活に必要な資金の確保は絶対に必要なので、無理な金額を突っ込むことは絶対にやめてくださいね。

⑨スイッチングができない

スイッチングとは、一言でいうと商品の交換のことです。

たとえばAという商品を持っていて、Bに買えたいとなったとします。

その時スイッチングを使えば、同じ相当金額をAからBに変えることが出来ます。

スイッチングがない場合は、Aを売る作業を手動でして、円に戻した後、Bを手動で買い付けるという作業が必要になります。

これは手間ですし、非課税枠が消費されてしまいます。しかも同じ相当金額を買い付けるための計算なども必要です。

一方でスイッチングというボタンを押せば、まとめてすべての作業を行ってくれるので、簡単です。

イデコにはこのスイッチングがありますが、積立NISAには存在しませんのでデメリットと言えるでしょう。

両者の違いは以下でくわしく書きました。

-

-

iDeCoと積立NISAの違いや併用を優しく解説【実際に運用中】

「iDeCoと積立NISAの違いが難しくてよくわからない」 「併用は可能?」 そんな人に向けて書いています。 株FX歴10年の私が初心者でもわかりやすくお伝えしていきますね( ⸝⸝•ᴗ•⸝⸝ )੭⁾⁾ ...

続きを見る

⑩口座開設に1ヶ月以上かかることも

今はかなり人気なので申込みをしてから、実際に口座開設が完了するまで1ヶ月くらいかかることもあります。

可能なら早めに進めておいたほうがいいでしょう。早めることでお金がかかったり、その他のデメリットは別にないので。

投資が早いほど複利の効果で利益が期待できるので、投資は早くからやったほうがいいと一般的に言われています。

複利のすさまじさはこちらの記事を見てくださいね。

-

-

複利とは?単利との違いや計算方法を解説|積立NISAとかで役立つ

どうもくまおです! 積立NISAやiDeCo、株やFX、投資信託などを運用する上で「複利」を知ることは非常に重要です。 この記事では 複利とは何か 単利との違い シミュレーションを使った計算方法 がわ ...

続きを見る

色々デメリットを挙げてきましたが、明らかにメリットのほうが上回っていると私は感じています。

普通に投資する上ではあまり影響のないマニアックな注意点が多いからです。

利益を得るという意味でやはりメリットのほうが強いと感じています。

たくさんの銘柄を買う場合のリスク

少額でたくさんの銘柄が選べるので、ついつい沢山の種類を買ってしまうことがあります。

ただあまり広げすぎると管理が大変で自分のポートフォリオがわからなくなりやすいです。

慣れないうちは多くても3〜5つくらいにしておいたほうが管理しやすいですよ。

投資信託という商品自体、かなり分散投資の効果があるものなので。

なにを買えばいいか迷っているという方は、以下の記事でタイプ別におすすめの銘柄を考えてみたので参考にしてくださいね。

-

-

つみたてNISAのポートフォリオ!タイプ別におすすめをFPが解説

つみたてNISAのポートフォリオってどうやって組むべき? そんな人に向けて書いています(◦ˉ ˘ ˉ◦) 私個人の独断と偏見でお届けしますね。 この記事ではつみたてNISA運用中&FP保有のくまお教授 ...

続きを見る

とりあえず超無難で後から後悔しづらいポートフォリオになっていると思います。

まとめ|つみにーはデメリットよりメリットのほうが大きい

このブログではつみたてNISAをやるべきメリットやデメリットはどうなのか?を解説してきました( ◌•ω•◌ )

記事内容をまとめると以下のようになります

- つみたてNISAは手数料・税金面がかなり優遇されている

- デメリットはマニアックな要素が多く、メリットに比べるとさほど気にする程度の注意点はない

くまお教授のツイッターもみてね(@kumao__kumao)

※質問やコメントもお気軽にどうぞ

他の記事も読んでくれたらうれしいな(◦ˉ ˘ ˉ◦)♡

おすすめの金融機関は以下で解説しています。

-

-

積立NISAの証券会社でおすすめ口座は2社 | 本音

どうもくまおです! 積立NISAを始めるなら証券会社の口座は「SBI証券」か「楽天証券」のどちらかがおすすめです。 私はどちらも口座を持っています。その理由や特徴をお伝えしますね╰(*´ ...

続きを見る